Оскільки зараз у світі дуже багато грошей, говорити про ризики глибокого падіння фондових ринків не доводиться. Знецінення коштів не означає падіння цін на акції, а політика центральних банків залежить від ситуації на ринку, а не навпаки. Деталі – у нашій сьогоднішній статті.

Попри те, що ФРС США уже декілька років поспіль посилює свою грошово-кредитну політику шляхом підвищення основної ставки та скорочує свій баланс, грошова маса продовжує рости. А це є фактором, який «грає» на користь зростання вартості різних активів у світі, зокрема і фондових ринків.

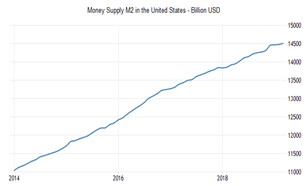

У березні 2019 року величина грошового агрегату М2 у США склала 14,5 трлн доларів, збільшившись на 15% з початку 2016 року, і на цілих 30% з початку 2014-го. Тобто де-факто грошей у вигляді доларів США стало більше.

Грошовий агрегат М2 в США, млрд долл.

Джерело: https://www.federalreserve.gov

Динаміку грошового агрегату М2 підтверджує і статистика найбільших американських банків. Відповідно до банківських звітів, залишки грошових коштів та їх еквівалентів продовжують рости. Різницю легко побачити у порівнянні: якщо на початку 2015 року на балансі шести найбільших банків США було 360 млрд доларів, то до кінця 2018 року цифра виросла до 842 млрд доларів.

Таким чином, попри посилення політики ФРС США, кількість грошей в економіці продовжує зростати. І це є головним фактором, який продовжує рухати фінансові ринки світу вверх. Така дивна, на перший погляд, ситуація пов’язана з особливостями світу грошей. Річ у тому, що гроші можуть продукувати гроші незалежно від центральних банків. Пояснимо цей процес на прикладі.

Припустимо, що ви маєте 100 доларів. Ви берете ці гроші й ідете з ними у банк, де кладете всю суму на депозит. Банк, отримуючи ваші кошти, не замикає їх у сейфі. З цих 100 доларів він дає 90 доларів у кредит третій особі. У результаті цього грошей фактично стає 190 доларів — ви маєте 100 доларів на депозиті, і хтось має 90 доларів кредиту в кишені. Ці 90 доларів далі можуть пройти ще одне коло циркуляції. Людина, яка отримала кредит, витратить кошти, і ці 90 доларів трансформуються у чийсь виторг і прибуток. Новий власник 90 доларів знову покладе їх на депозитний рахунок, а банк на ці гроші видасть кредит розміром 81 долар. Таким чином, на депозиті у банку буде зберігатися 190 доларів, а 81 долар кредиту буде у певної людини у кишені. 19 доларів при цьому будуть лежати у резерві банку при нормі резервування 10%. Первинні 100 доларів при двох циклах обігу перетворяться на 271 долар без урахування резервів.

Абсолютно так само зараз зростає грошовий агрегат М2 в США й інших країнах. Для світу грошей важлива не лише кількість первинних коштів, які надрукував регулятор, а й швидкість циркуляції грошей в економіці. Гроші можуть бути в обігу 3 рази, 5 разів і навіть більше.

Регулятор в особі ФРС зазвичай посилює свою кредитну політику у період, коли оборотність грошей в економіці зростає, щоб стримати збільшення грошової маси. І навпаки — пом’якшує свою політику, коли швидкість циркуляції грошей знижується. Вищесказане дає нам підстави стверджувати, що не центральні банки керують грошима, а внутрішньоекономічні процеси і швидкість циркуляції грошової маси диктують політику центральним банкам. І ФРС США, вивчаючи процеси в економіці, підлаштовує під них свою політику.

У зв’язку з цим дуже суттєвою є адаптивність грошово-кредитної політики до процесів, які відбуваються в економіці. Зараз оборотність грошей зростає, тому й росте об’єм грошової маси. Проте, президент Сполучених Штатів Дональд Трамп у властивій йому манері тисне на ФРС США і говорить, що регулятор має не посилювати, а мусить почати послаблювати свою політику. Тобто, на думку Д. Трампа, ФРС має понизити ключову ставку в момент, коли обсяг грошової маси у США росте.

Дональду Трампу, на сьогодні, уже вдалося вплинути на політику регулятора. На останньому засіданні ФРС зберіг основну ставку на рівні 2,5%. Американський президент вимагав від Джерома Пауела, голови ФРС, саме цього, натякаючи навіть на можливість звільнення у випадку іншого рішення.

Тепер, коли США й Китай розпочали торговельну війну, Д. Трамп натякає на те, що регулятор має почати пом’якшувати свою політику всупереч процесам, які відбуваються з грошима. Тобто, на думку Д. Трампа, ринок грошей, який росте, потрібно не пригальмовувати, як цього вимагає академічна наука, а навпаки розганяти.

Якщо Д. Трампу вдасться реалізувати власні бажання, і він змусить ФРС США здійснювати м’яку політику, то обсяг грошової маси у США почне зростати з подвійною силою. А це загрожує розгоном інфляції, підвищенням вартості всіх активів відносно грошей, і, відповідно, знеціненням грошей. У випадку зі Сполученими Штатами — падінням долара США.

Початок торговельної війни США й Китаю — це ефективний козир у руках Трампа, який дає йому змогу нав’язувати свою волю ФРС. У реаліях сьогоднішнього світу ймовірність того, що Трамп зможе «дотиснути» ФРС дуже висока, і тоді про падіння фондового ринку США й мови не буде. S&P 500 при м’якій політиці ФРС, ще й з урахуванням щораз більшої швидкості циркуляції грошей в економіці, зможе знову поновити свої історичні максимуми всупереч всьому негативу, пов’язаному з торговельною війною.

США й долар не єдине джерело грошей у світі. Сьогодні грошей буквально дуже багато по усьому світі. Кількість грошей та їх еквівалентів у найбільших банках Китаю росте, про що свідчать дані з таблиці нижче. У кінці 2015 року на балансі чотирьох найбільших китайських банків було 1940 млрд юанів вільних грошей, а до кінця 2018 року їхній обсяг виріс до 3 трлн юанів. Китай, аналогічно США, в умовах торговельної війни може лише посилити тенденцію зі збільшення грошової маси в країні.

США та Китай не винятки. Обсяг грошових коштів так само зростає й у Великобританії, й у Японії. Несуттєво вибивається із загальної динаміки ситуація в Європі, де спостерігаємо зворотну тенденцію. При м’якій політиці Європейського центрального банку оборотність грошей поки не росте, як в економіках інших країн. Пояснити це можна тим, що Європа поки не повністю відновилася після боргової кризи, яка розпочалася у 2010 році.

Таким чином, враховуючи вищезазначене, набагато більшою небезпекою є ризик знецінення грошей, а не активів. У випадку падіння ціни грошей, активи, такі як акції компанії, навпаки будуть рости в ціні.

Аналітики «Фрідом Фінанс Україна».