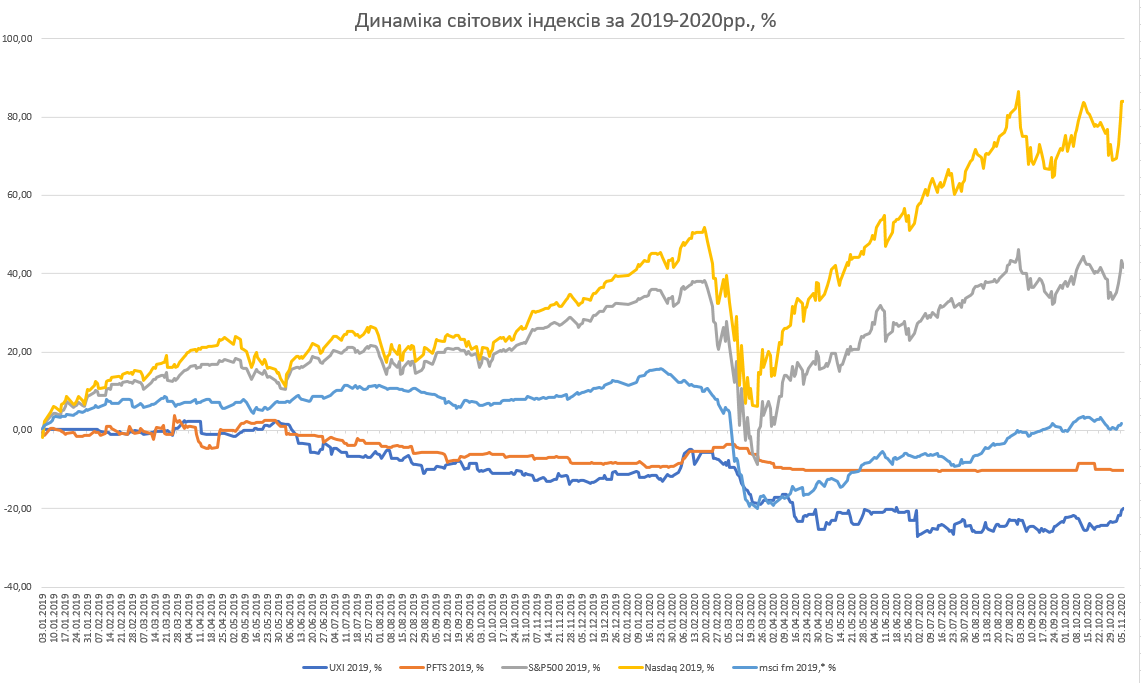

ЗАГАЛЬНІ ВІДОМОСТІ ІНДЕКСІВ УКРАЇНСЬКОГО ТА СВІТОВИХ ФОНДОВИХ РИНКІВ

Думка тижня

БАНКІВСЬКИЙ СЕКТОР УКРАЇНИ ЗНАХОДИТЬСЯ В ГРУПІ МАКСИМАЛЬНОГО РИЗИКУ — S & P

Міжнародне рейтингове агентство S&P Global Ratings віднесло банківський сектор України до групи 10 за рівнем галузевих ризиків ризиків країн (BICRA). Про це повідомила пресслужба агентства.

Відповідно до градації BICRA, країни поділяються на групи залежно від рівня ризиків їх банківських секторів — від групи 1 (країни з найменшими ризиками) до групи 10 (країни з найбільшими ризиками). Крім України в групу 10 за класифікацією BICRA входять Республіка Білорусь, Туніс, Шрі-Ланка і Нігерія.

В агентстві перерахували основні чинники, що визначають ризики банківського сектора України, віднісши до позитивних:

- вищу якість банківського нагляду та регулювання;

- відносно високий рівень передбачуваності;

- стабільний профіль фондування;

- прийняття банківського закону.

Що стосується негативних факторів, то в S&P відзначили:

- дуже низьку якість активів, особливо в державних банках;

- низькі показники добробуту населення в міжнародному контексті;

- низький рівень корпоративного управління та прозорості через значну частку «тіньової» економіки та широкого поширення корупції.

«На нашу думку, рівень галузевого ризику для українських банків знизився в останні 5 років, але залишається дуже високим в міжнародному контексті. Ми вважаємо, що якість банківського регулювання та нагляду підвищилася за останні п'ять років у період діяльності нового керівництва Національного банку України. НБУ прагне зберегти незалежність, незважаючи на політичний тиск, і привести український режим регулювання у відповідність до стандартів ЄС», — йдеться в звіті агентства.

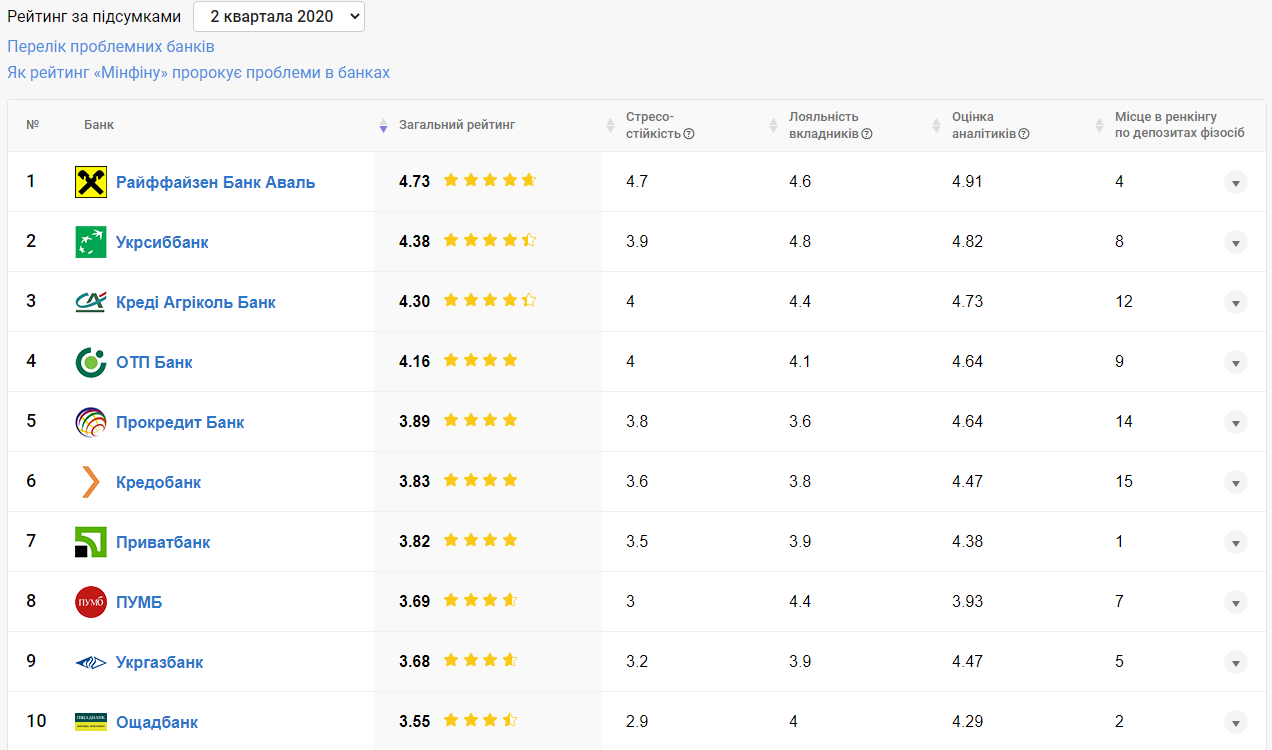

Рейтинг стійкості банків за підсумками ІІ кварталу 2020 року

(за даними порталу Мінфін, https://minfin.com.ua/ua/banks/rating/ )

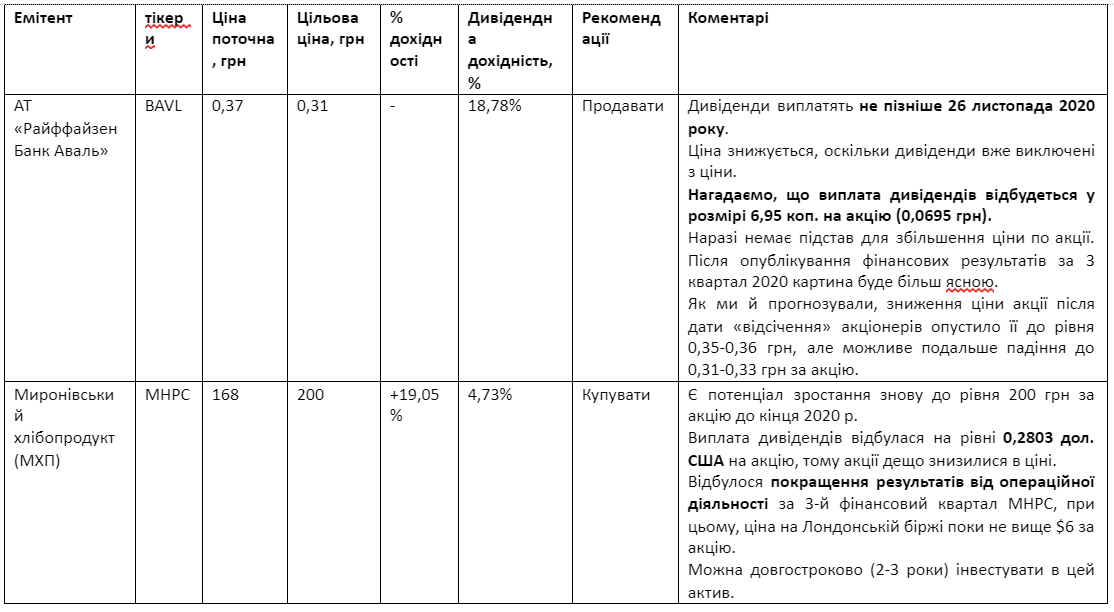

Рекомендації

Акції

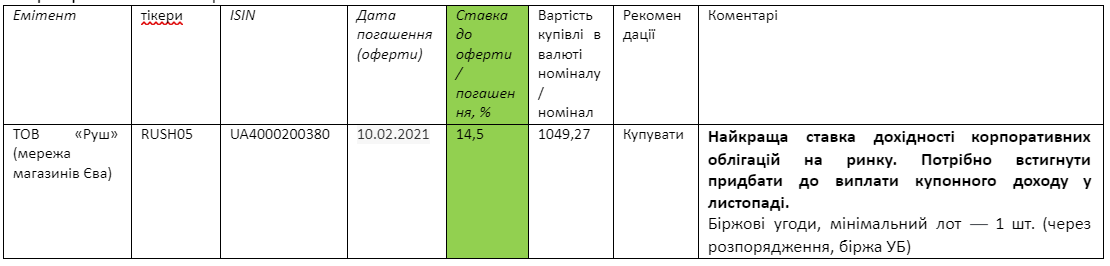

Корпоративні облігації

ГРАФІКИ ЦІН АКЦІЙ (ОФІЦІЙНІ ДАНІ УКРАЇНСЬКОЇ БІРЖІ ЗА ПЕРІОД ІЗ ПОЧАТКУ РОКУ)

BAVL

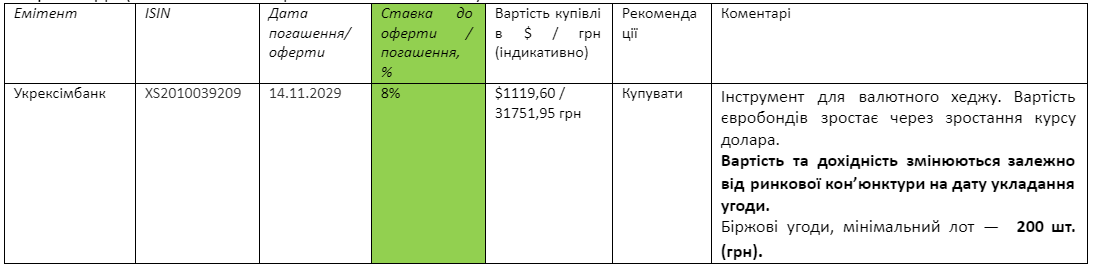

Євробонди (зовнішні облігації в іноземній валюті)

Євробонди (зовнішні облігації в іноземній валюті)

ОВДП

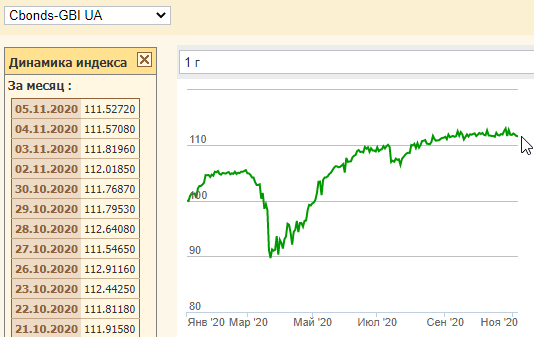

CBONDS-GBI UA — індекс українських облігацій

CBONDS-GBI UA — це індекс українського ринку державних облігацій. Його розраховує організація Cbonds на основі найліквідніших паперів сектора.

Середня вартість українських облігацій на цьому тижні знизилося, якщо порівняти з попереднім тижнем, і становить 111,52% від номіналу (минулотижневий показник 111,80%).

Відповідно, середні ефективні ставки індексу GBI UA (YTM eff) цього тижня зросли до 11,8%. Минулотижневий показник - 11,54%.

За результатами проведення розміщень ОВДП Міністерством фінансів України 3 листопада 2020 року, до державного бюджету залучено 1,955 млрд грн із середньозваженим рівнем дохідності 7,5-10,95% у гривні.

Курс гривні 09.11 – 13.11.2020 р.

Коридор цін на міжбанківському валютному ринку цього тижня був на рівні, який ми прогнозували, — 28-28,8 грн/дол. США (середній готівковий курс цього тижня на рівні – 28,17-28,75 грн/долар).

Курс протестував рівень 28,5-28,6 грн/дол., проте до кінця тижня опустився до локального рівня підтримки 28,2 грн/дол. Це сталося після того, як Джо Байден почав перемагати в президентських виборах в США та пов’язано з тим, що стосунки між Україною та США можуть стати теплішими. Як результат — можливі виділення міжнародної допомоги та додаткове вливання доларів в економіку.

Ризики щодо другої хвилі пандемії та несприятлива ситуація на глобальних ринках може підняти курс долара до 29 грн/дол. наступного тижня, але позитивна ситуація на міжнародному ринку та політика НБУ може укріпити гривню до 27,8-27,5 грн/дол. Прогнозуємо волатильний коридор 27,5-28,65 грн/дол.

Продовження адаптивного карантину до 31.12.2020 р. в Україні може переорієнтувати курс долара до 29-30-32 грн/дол., оскільки явних підстав для зміцнення курсу гривні та ревальвації, крім ситуації в США, немає.

Середньостроково ж, до кінця грудня 2020 року, залишаємо таргет курсу, який може піднятися до 29-30 грн/дол. У бюджеті на 2021 рік закладений курс 29,1 грн/дол. Наголосимо, що 80% виконання цього сценарію залежатиме від політики НБУ, а не від інших учасників ринку.

У цей період невизначеності рекомендуємо тримати частину заощаджень у гривневих інвестиційних інструментах із високою дохідністю (державні чи корпоративні облігації), а частину — у валютних облігаціях (у тому числі корпоративних) чи акціях іноземних компаній (у т.ч. аграрних). Так ви частково захеджуєте валютні ризики та будете отримувати дохід із грошей, який перекриватиме інфляцію, яка знижується, та девальвацію у випадку форс-мажору.