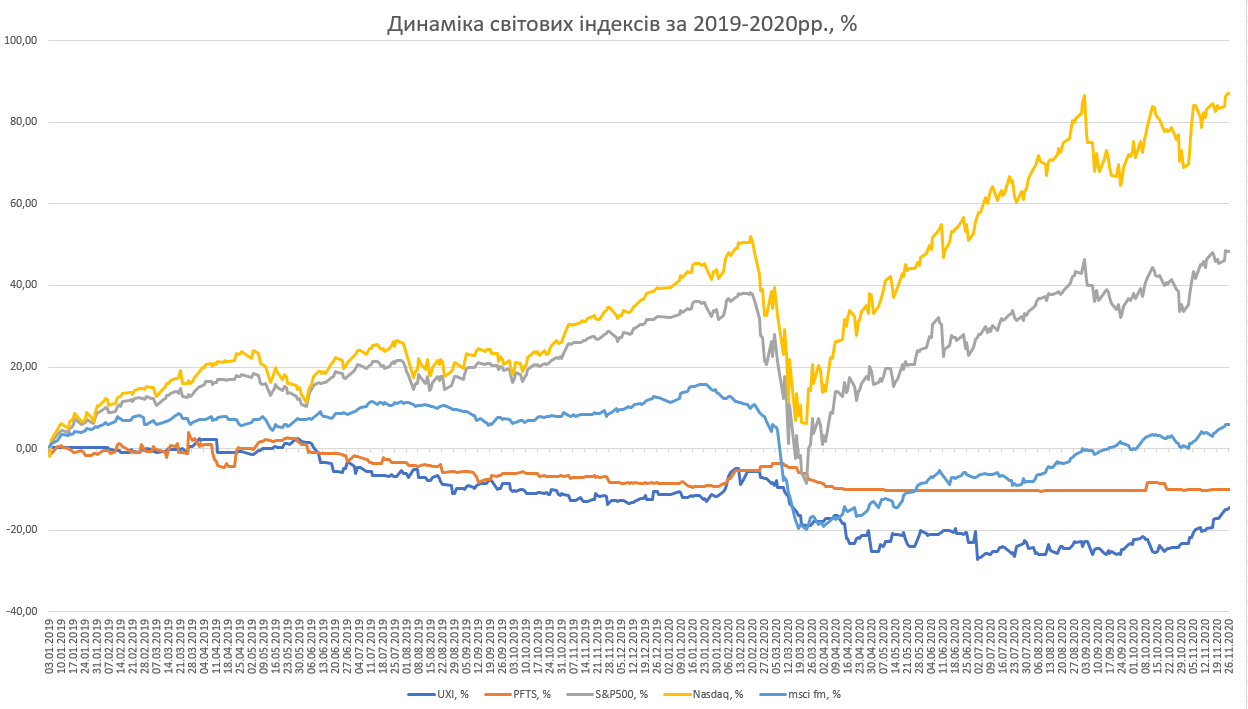

ЗАГАЛЬНІ ВІДОМОСТІ ІНДЕКСІВ УКРАЇНСЬКОГО ТА СВІТОВИХ ФОНДОВИХ РИНКІВ

Думка тижня

БЮДЖЕТНА КРИЗА В УКРАЇНІ: ЩО СТАЛОСЯ ТА ЧОГО ЧЕКАТИ

Традиційно український бюджет є дефіцитним, і кожного року уряд покриває частину дефіциту за рахунок зовнішніх запозичень. Приймаючи та коригуючи бюджет у 2020 році, Верховна Рада керувалася тим, що Україна мала отримати три транші від МВФ. Проте МВФ тимчасово зупинив співпрацю з Україною після того, як Конституційний суд скасував основні надбання антикорупційної реформи. Україна встигла отримати лише перший транш розміром $2,1 млрд. Другий і третій транші по $700 млн влада розраховувала отримати восени.

Але проблеми з бюджетом почалися не через недоотримані кошти, а через факт припинення співпраці з МВФ. Річ у тім, що у випадку України позиція Міжнародного валютного фонду є свого роду сигнальною віхою для інших міжнародних фінансових гравців. Втративши підтримку МВФ, Україна втратила можливість на покриття бюджетного дефіциту з будь-яких зовнішніх джерел. Через це Державна казначейська служба зупинила фінансування усіх незахищених видатків із 23 листопада. Це означає, що держава відмовляється від фінансування в першу чергу капітальних видатків, а також видатків, за якими фінансування ще не почалося (переважно пов'язаних із соціальним захистом, екологічним станом та будівництвом).

Разом із тим, грошей на забезпечення захищених статей бюджету, до яких відносяться зарплати працівників бюджетної сфери, пенсії, соціальні виплати, погашення боргів тощо, у 2020 році повинно вистачити. Чи зможе уряд профінансувати їх у січні 2021 року, коли доходи державного бюджету традиційно менші, ніж в інші місяці, важко спрогнозувати.

Наразі за попередніми оцінками до кінця року державі не вистачає $3 млрд. Якщо їх неможливо знайти на зовнішніх ринках, доведеться шукати усередині країни. Емісійне фінансування дефіциту бюджету заборонено законодавством, тож єдиним можливим дієвим способом уникнути колапсу є агресивне розміщення Мінфіном ОВДП. Можна припустити, що в умовах грошового голоду держави інвестори зажадають збільшення рівня дохідності майбутніх ОВДП.

У будь-якому разі всі вищеперераховані фактори можуть спричинити подальшу девальвацію гривні щодо світових валют.

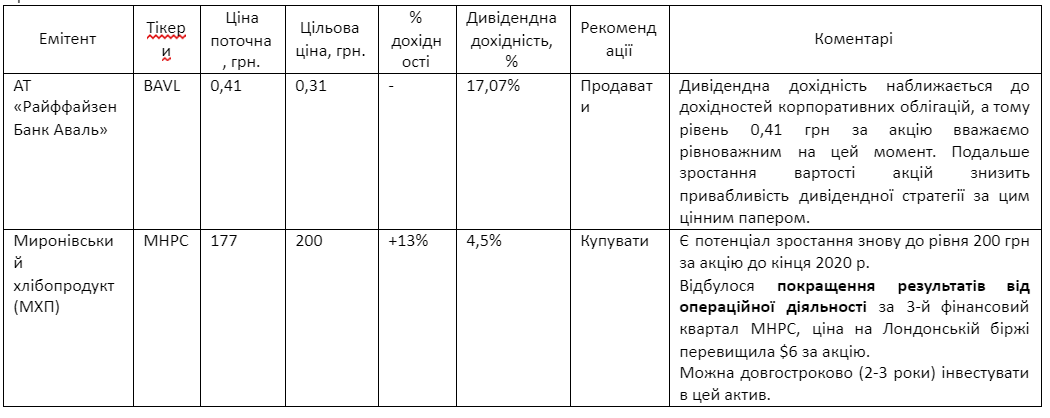

Рекомендації

Акції

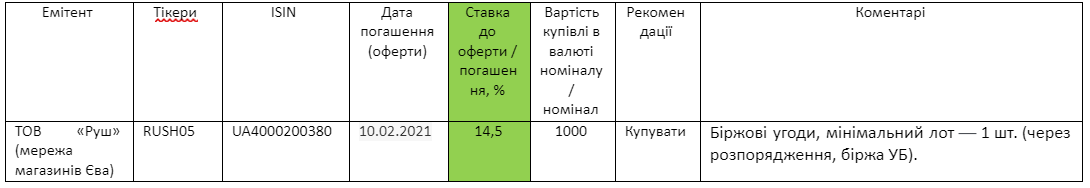

Корпоративні облігації

ГРАФІКИ ЦІН АКЦІЙ (ОФІЦІЙНІ ДАНІ УКРАЇНСЬКОЇ БІРЖІ ЗА ПЕРІОД ІЗ ПОЧАТКУ РОКУ)

BAVL

MHPC

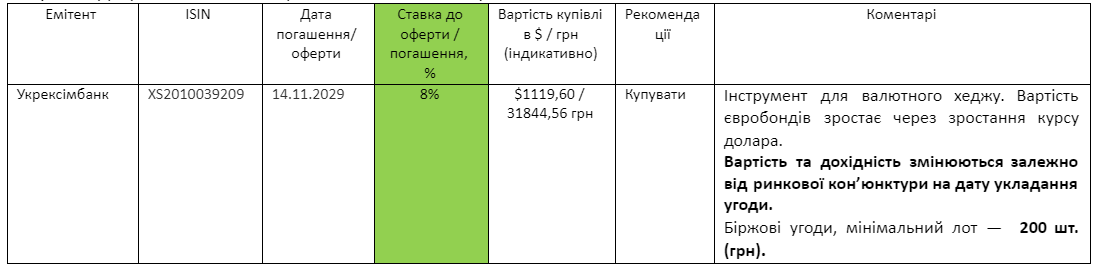

Євробонди (зовнішні облігації в іноземній валюті)

ОВДП

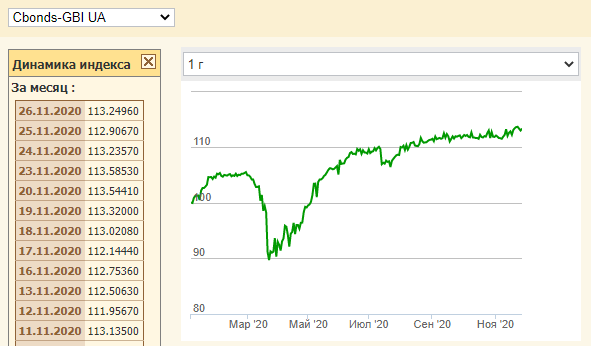

CBONDS-GBI UA — індекс українських облігацій

CBONDS-GBI UA — це індекс українського ринку державних облігацій. Його розраховує організація Cbonds на основі найліквідніших паперів сектора.

Середня вартість українських облігацій цього тижня несуттєво знизилась, як порівняти з минулим тижнем, і становить 113,25% від номіналу (минулотижневий показник — 113,32%).

Середні ефективні ставки індексу GBI UA (YTM eff) на цьому тижні зросли до 11,26%. Минулотижневий показник — 11,1%.

За результатами проведення розміщень ОВДП Міністерством фінансів України 24 листопада 2020 року до державного бюджету залучено 16,768 млрд грн (минулого тижня — 2,509 млрд грн) із середньозваженим рівнем дохідності 10,5-11,1% у гривні.

За тиждень дохідність облігацій строком обігу 1 рік зросла з 10,5% до 10,75% у гривні, строком обігу 3 роки — з 11,1% до 11,7%.

Як бачимо, за незначного зростання рівня дохідності Міністерство фінансів змогло залучити у 6,68 раза більше, що свідчить про покращення позицій України на інвестиційному ринку. З іншого боку, це зростання могло спричинити те, що 13 листопада Нацбанк рефінансував 16 банків України обсягом 16,577 млрд грн. Для повнішого розуміння ситуації необхідно зачекати наступного розміщення ОВДП та зіставити дані з результатами розміщень 24 листопада.

Курс гривні 23.11 – 27.11.2020 р.

Коридор цін на міжбанківському валютному ринку цього тижня був на рівні, який ми прогнозували, — 27,8-29 грн/дол. США (середній готівковий курс цього тижня на рівні — 28,26-28,53 грн/долар).

Курс на міжбанку коливався у діапазоні 28,29-28,52 грн/дол. Волатильність послаблюється через посилання стабільності на світових ринках: по-перше, на тлі успішної розробки вакцин проти коронавірусу ринки показують впевнений ріст, а по-друге, в США почалася поступова передача влади від Трампа до Байдена.

Проте ризики щодо другої хвилі пандемії та несприятлива політико-економічна ситуація всередині України може підняти курс долара до 29,5 грн/дол. до кінця року. Але позитивна ситуація на міжнародному ринку та політика НБУ може укріпити гривню до 28-27,9 грн/дол. Ми прогнозуємо волатильний коридор 28,3-29 грн/дол. з невеликою волатильністю курсу та збереженням поточного обсягу торгів.

Можливе посилення карантинних заходів до кінця року та продовження протестів громадян може переорієнтувати курс долара до 29-32 грн/дол., оскільки явних підстав для зміцнення курсу гривні, крім ситуації в США та наближення зимових свят, немає.

Середньостроково ж до кінця грудня 2020 року залишаємо таргет курсу, який може піднятися до 29-30 грн/дол., оскільки в бюджеті 2021 року закладений курс 29,1 грн/дол. Наголосимо, що 80% виконання цього сценарію залежатиме від політики НБУ та світової кон’юнктури.

У цей період невизначеності рекомендуємо тримати частину заощаджень у гривневих інвестиційних інструментах із високою дохідністю (державні чи корпоративні облігації), а частину — у валютних облігаціях (у тому числі корпоративних) чи акціях іноземних компаній (у т.ч. аграрних). Так ви частково захеджуєте валютні ризики та будете отримувати дохід із грошей, який перекриватиме інфляцію, яка знижується, та девальвацію у випадку форс-мажору.