Поскольку в современном мире вращается очень много денег, говорить о рисках серьезного падения фондовых рынков не приходится. Обесценивание средств не означает падение цен на акции, а политика центральных банков зависит от ситуации на рынке, а не наоборот. Детали – в нашей сегодняшней статье.

Несмотря на то, что ФРС США уже несколько лет подряд усиливает свою денежно-кредитную политику путем повышения основной ставки и сокращает свой баланс, денежная масса продолжает расти. А это является фактором, который «играет» в пользу роста стоимости различных активов в мире, в том числе и фондовых рынков.

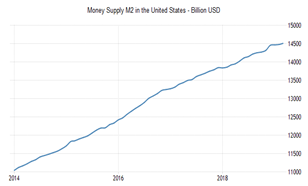

В марте 2019 величина денежного агрегата М2 в США составила 14,5 триллиона долларов, увеличившись на 15% с начала 2016 года и на целых 30% с начала 2014-го. То есть де-факто денег в виде долларов США стало больше.

Денежный агрегат М2 в США, млрд долл.

Источник: https://www.federalreserve.gov

Динамику денежного агрегата М2 подтверждает и статистика крупнейших американских банков. Согласно банковским отчетам остатки денежных средств и их эквивалентов продолжают расти. Разницу легко увидеть в сравнении: если в начале 2015 года на балансе шести крупнейших банков США было 360 млрд долларов, то к концу 2018 цифра выросла до 842 млрд долларов.

Таким образом, несмотря на ужесточение политики ФРС США, количество денег в экономике продолжает увеличиваться. И это является главным фактором, который двигает финансовые рынки мира вверх. Такая странная, на первый взгляд, ситуация связана с особенностями мира денег. Дело в том, что деньги могут производить деньги независимо от центральных банков. Поясним этот процесс на примере.

Предположим, что у вас есть 100 долларов. Вы берете эти деньги и идете с ними в банк, где кладете всю сумму на депозит. Банк, получая ваши денежные средства, не замыкает их в сейфе. Из этих 100 долларов он дает 90 долларов в кредит третьему лицу. В результате этого денег фактически становится 190 долларов — вы имеете 100 долларов на депозите и кто-то имеет 90 долларов кредита в кармане. Эти 90 долларов дальше могут пройти еще один круг циркуляции. Человек, получивший кредит, потратит средства, и эти 90 долларов трансформируются в чью-то выручку и прибыль. Новый владелец 90 долларов снова положит их на депозитный счет, а банк на эти деньги выдаст кредит размером 81 доллар.

Таким образом, на депозите в банке будет храниться 190 долларов, а 81 доллар кредита будет в кармане у определенного человека. 19 долларов при этом будут лежать в резерве банка при норме резервирования 10%. Первичные 100 долларов при двух циклах обращения превратятся в 271 доллар без учета резервов.

Абсолютно так же сейчас растет денежный агрегат М2 в США и других странах. Для мира денег важно не только количество первичных средств, которые напечатал регулятор, но и скорость циркуляции денег в экономике. Деньги могут быть в обращении 3 раза, 5 раз и даже больше.

Регулятор в лице ФРС обычно усиливает свою кредитную политику в период, когда оборачиваемость денег в экономике растет, чтобы сдержать увеличение денежной массы. И наоборот — смягчает свою политику, когда скорость циркуляции денег снижается. Вышесказанное дает нам основания утверждать, что не центральные банки управляют деньгами, а внутриэкономическое процессы и скорость циркуляции денежной массы диктуют политику центральным банкам. И ФРС США, изучая процессы в экономике, подстраивает под них свою политику.

В связи с этим очень существенной является адаптивность денежно-кредитной политики к процессам, происходящим в экономике. Сейчас оборачиваемость денег растет, поэтому и растет объем денежной массы. Однако президент Соединенных Штатов Дональд Трамп в свойственной ему манере давит на ФРС США и говорит, что регулятор должен не усиливать, а начать ослаблять свою политику. То есть, по мнению Д. Трампа, ФРС должен снизить ключевую ставку в момент, когда объем денежной массы в США растет.

На сегодняшний день Дональду Трампу уже удалось повлиять на политику регулятора. На последнем заседании ФРС сохранил основную ставку на уровне 2,5%. Американский президент потребовал от Джерома Пауэлла, главы ФРС, именно этого, намекая даже на возможность увольнения в случае иного решения.

Теперь, когда США и Китай начали торговую войну, Д. Трамп намекает на то, что регулятор должен начать смягчать свою политику вопреки процессам, которые происходят с деньгами. То есть, по мнению Д. Трампа, рынок денег, который растет, нужно не притормаживать, как этого требует академическая наука, а наоборот — разгонять.

Если Д. Трампу удастся реализовать собственные желания и он заставит ФРС США осуществлять мягкую политику, то объем денежной массы в США начнет расти с удвоенной силой. А это чревато разгоном инфляции, повышением стоимости всех активов относительно денег, и, соответственно, обесцениванием денег. В случае с Соединенными Штатами — падением доллара США.

Начало торговой войны США и Китая — это эффективный козырь в руках Трампа, который дает ему возможность навязывать свою волю ФРС. В реалиях сегодняшнего мира вероятность того, что Трамп сможет «дожать» ФРС очень высокая, и тогда о падении фондового рынка США и речи не будет. S&P 500 при мягкой политике ФРС, еще и с учетом все большей скорости циркуляции денег в экономике, сможет снова восстановить свои исторические максимумы вопреки всему негативу, связанному с торговой войной.

США и доллар — не единственные источники денег в мире. Сегодня буквально во всем мире очень много денег. Количество денег и их эквивалентов в крупнейших банках Китая растет, о чем свидетельствуют данные из таблицы ниже. В конце 2015 года на балансе четырех крупнейших китайских банков было 1940 млрд юаней свободных денег, а к концу 2018 их объем вырос до 3 трлн юаней. Китай, аналогично США, в условиях торговой войны может только усилить тенденцию по увеличению денежной массы в стране.

США и Китай — не исключение. Объем денежных средств также растет и в Великобритании, и в Японии. Несущественно выбивается из общей динамики ситуация в Европе, где наблюдаем обратную тенденцию. При мягкой политике Европейского центрального банка оборачиваемость денег пока не растет, как в экономиках других стран. Объяснить это можно тем, что Европа пока не полностью восстановилась после долгового кризиса, который начался в 2010 году.

Таким образом, учитывая вышесказанное, гораздо большая опасность — риск обесценивания денег, а не активов. В случае падения цены денег, активы, такие как акции компании, наоборот будут расти в цене.

Аналитики «Фридом Финанс Украина».